国富氢能是国内领先的氢能储运装备制造商,其上市背后是创始人邬品芳继富瑞特装后的又一次资本动作。此外,公司还面临客户延期付款或违约的风险。

IPO前,国富氢能估值超过38亿元,投资方包括涌源铧能、遨问创投、金浦智能、共青城投资、天鹰资本、新鼎资本、暨阳氢能等。

实际控制人二次创业

招股书显示,国富氢能是一家国内领先的氢能储运装备制造商,服务于氢能制、储、运、加、用的整个氢能产业链。

国富氢能已取得多个业内“第一”。根据弗若斯特沙利文的资料,按照2023年中国的车载高压供氢系统销售量计,公司排名第一,占有23.6%的市场份额。按2023年中国的车载高压储氢瓶的销售额计,公司同样排名第一,占有26.2%的市场份额。

但实际上,国富氢能的创立时间并不是很早,且成立背后隐藏着实际控制人邬品芳雨与首次联合创立公司之间的种种渊源。

邬品芳,1955年8月生人,1980年至2004年曾担任多家化工机械工厂及公司厂长、董事长或总经理,负责整体管理、日常运营及战略规划。2003年8月,邬品芳与黄山共同创办张家港富瑞特种装备股份有限公司(简称:富瑞特装),其股份于2011年6月在深交所上市(股票代码:300228.SZ)。富瑞特装主要从事天然气液化、液化天然气储存、运输、终端应用、运营及维护服务及重型装备制造。

2015年及2016年,富瑞特装业绩在经历高速增长后开始断崖式下滑,邬品芳顺势开始清仓减持,并在之后几年对富瑞特装的持股逐渐下滑至5%以下。同时资本动作不断,2016年4月11日,邬品芳和亲戚王凯(邬品芳配偶姐姐的女婿)2名普通合伙人24位有限合伙人共同出资设立新云科技。需要指出的是,新云科技为富瑞特装子公司2015年参与投资的公司

2016年6月13日,富瑞特装及新云科技再联合创立张家港富瑞氢能装备有限公司,分别持有70.00%及30.00%的股权,该公司成为国富氢能的前身。

截至成立日期,邬品芳担任富瑞特装董事长,而张家港富瑞氢能装备有限公司为富瑞特装的附属公司。新云科技则为公司的管理团队的持股平台,其合伙人在公司研发及营销部门身居要职。

2018年12月,为出售业务回笼资金及通过增加当时管理团队对国富氢能的持股激发其积极性等目的,富瑞特装将其持有张家港富瑞氢能装备有限公司的56.00%股权全部转让给了新云科技。张家港富瑞氢能装备有限公司更名为江苏国富氢能技术装备有限公司。

2020年8月31日,公司改制为股份有限公司,13名当时股东全为公司发起人。改制完成后,国富氢能由新云科技控制,其持有公司33.70%的股份。邬品芳及王凯担任新云科技的普通合伙人。

截至2024年9月15日,新云科技、邬品芳、王凯、氢捷新能源、氢盈新能源及氢赢新能源为单一最大股东组别。邬品芳、王凯于2020年签订了一致行动协议,规定在行使(其中包括)作为国富氢能股东及董事的投票权(视情况而定)时须一致行动(包括通过新云科技、氢捷新能源、氢盈新能源及氢赢新能源),如有任何分歧,以邬品芳的决定为准。因此,国富氢能的单一最大股东组别作为一个整体有权行使公司合共约26.89%的投票权。

仍在持续亏损

氢能行业可细分为上游(氢的制取)、中游(氢的储存、运输及加氢)及下游(氢的应用)。国富氢能为客户提供四类氢能设备产品,包括车载供氢系统及相关产品、加氢站设备及相关产品、氢气液化及液氢储运设备、水电解制氢设备等。

图片来源:招股书 2021年至2023年及2024年1-5月(报告期)国富氢能的收入分别为3.29亿元、3.59亿元、5.22亿元和6428.9万元。公司收入主要依靠两大产品贡献,其中来自车载高压供氢系统及相关产品收入占比分别为57.5%、76.7%、57.6%和40.8%;来自加氢站设备及相关产品收入占比分别为42.5%、23.3%、23.6%和59.2%。

车载高压供氢系统一般用作储存及供应燃料电池电堆电化学反应中的氢气,主要安装在用于物流、公交等场景的卡车或客车上。加氢站业务客户主要包括国家能源公司及城市公交运营商,截至2023年末,国富氢能的加氢站设备已用于中国建设的110个加氢站。目前,国富氢能在车载高压供氢系统和加氢站设备领域已经实现规模化量产,并保持市场的最大市场份额。

但两大主要业务的毛利率却处于较低水平,且波动剧烈。具体来看,车载高压供氧系统2021年至2023年的毛利率不断增长,分别为8.5%、11.7%、18.4%,但截至2024年5月末的毛利率却只有4.3%,同比减少3.3%个百分点;加氢站设备及相关产品对应毛利率更是波动明显,2021年至2023年分别为11.2%、8.2%和12.6%,截至2024年5月31日的毛利率为0.3%,较上年同期5.1%大幅下滑。

车载高压供氧系统毛利率变化主要受到成本变动、产品规格组合变化、工厂折旧等方面影响;加氢站设备及相关产品毛利率变化除了受成本变动外,还受到客户需求减少、行业竞争激烈的影响。

目前来看,氢能相关行业仍处于发展阶段,成本相对较高、技术不成熟、市场需求有限、缺乏规模经济等因素影响行业市场参与者的盈利能力。因此,价值链上有许多市场参与者(如氢燃料电池系统制造商及氢能设备制造商)仍处于亏损状态。

截至上市前,国富氢能仍未突破盈利瓶颈,报告期的净利润分别为-7524.9万元、-9621.8万元、-7504.3万元和-9683.6万元。

贸易应收款高企

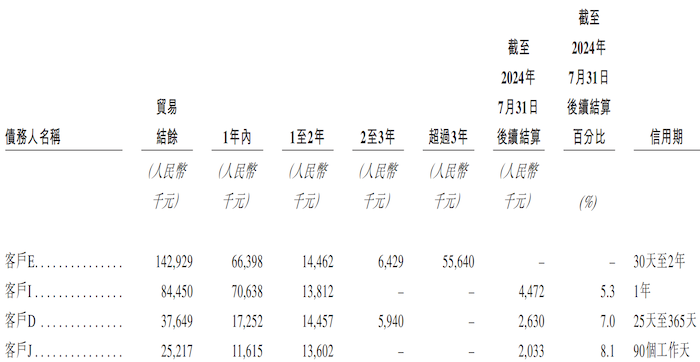

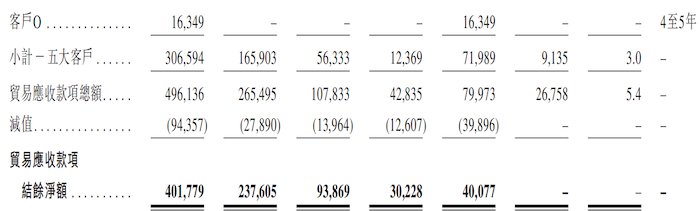

值得注意的是,国富氢能业务经营还面临着客户延期付款或违约的风险。报告期各期,公司贸易及其他应收款项分别为3.21亿元、3.95亿元、4.87亿元和4.27亿元。2021年至2023年的贸易应收款项周转天数分别高达252天、321天和285天,处于较高水平。

据悉,国富氢能通常授予客户一年或以下的信用期。然而,报告期各期国富氢能账龄超过一年的贸易及其他应收款项分别占公司贸易应收款项总额的30.1%、33.8%、37.7%及40.9%,在不断扩大。公司给予若干客户的应收款项结算时间较长。

截至2024年5月31日贸易应收款项结余五大主要债务人的贸易应收款项合计佔截至同日贸易应收款项总额的59.8%。国富氢能五大债务人主要包括氢燃料电池汽车制造商、氢燃料电池堆及氢燃料电池系统制造商。

图片来源:招股书 图片来源:招股书 公司表示,这些债务人是国富氢能车载高压供氢系统及相关产品的主要客户类型。该类型客户可能会不时遇到资金限制,因此可能对国富氢能的贸易及其他应收款项及现金流状况产生负面影响。

报告期各期,国富氢能就贸易应收款项确认的减值亏损(扣除发回)分别约为拨备2010万元、350万元、560万元、1350万元。