披露易信息显示,纽曼思此前分别于2019年4月8日、10月28日,2020年7月27日,2021年2月8日,以及2023年12月29日五次向港交所呈交了招股书。此次尝试标志着纽曼思第六次向港交所发起上市冲刺,其上市征途已绵延超过六年半之久。

根据弗若斯特沙利文的市场研究报告,中国的母婴藻油DHA市场被细分为由国际企业及国内企业推出的产品两大板块,其中,国内企业的产品又可进一步分为使用本地采购及进口藻油DHA原材料的两类。

2023年,采用进口藻油DHA原材料的国内品牌占中国藻油DHA产品零售总值28.5%的市场份额。值得注意的是,纽曼思2023年占据了约20.5%的市场份额,按采购进口原材料制成的藻油DHA产品的零售总值计算,纽曼思是国内最大的品牌。

这样一家在行业中占据领先地位的品牌公司却迟迟未能上市,其背后有何难言之隐?

DHA“搬运工”

纽曼思主要在中国从事成品营养品营销、销售及分销,公司营养品以专属品牌(即“纽曼思”、“Nemans”)销售,大致可以分为物种主要类别,包括藻油DHA、益生菌、维生素、多维营养素及藻钙产品。公司目前收入以藻类DHA为主,报告期(2021年至2023年及2024年上半年)的藻类DHA收入占总收入的比重均在90%以上,且不断增加。

公司加工的藻油DHA包括新西兰DHA产品、美国DHA产品及中国DHA产品。

需要注意的是,公司的业务非常依赖自己的品牌,主要由于公司采用OEM的模式,在这种安排下,纽曼思自己不从事生产活动,也不进行研发活动,而是向供应商采购按照公司的规格制造的产品,并以“纽曼思”这个品牌名称销售,俗称“贴牌”。在这种模式下,公司截至2024年9月20日的员工总数仅46人。

图片来源:招股书 报告期各期,纽曼思的供应商高度集中,来自前五大供应商采购额占纽曼思总采购额的比例均超过90%,其中向最大供应商采购金额占比分别高达56.8%、42.6%和48.5%。该供应商系上海康营,该公司在中国从事进口食品和营养保健品原料分销,并为进出口产品提供合约制造服务。

纽曼思向上海康营采购藻油产品下的新西兰DHA成品,上海康营负责将塑胶瓶交付至新西兰加工公司,新西兰加工公司将藻油DHA压缩成软胶囊,同时进行烘干。类似的供应商还有Confidence集团,纽曼思报告期向其采购在美国加工的藻油DHA成品。除此之外,帝斯曼集团也是纽曼思报告期的五大供应商之一。

但纽曼思表示,公司停止任何与上海康营、Confidence集团或新西兰加工公司的合作预期不会对纽曼思的长期可持续发展造成重大影响。

据悉,自2012年以来,纽曼思的所有产品包装上均适用帝斯曼集团的商标,用以表明公司的藻油DHA是由帝斯曼提供的藻油DHA制成的。而上海康营、Confidence集团仅是公司藻油DHA产品采购链中的定约方。因此,纽曼思对帝斯曼集团存在重大依赖。

市场竞争加剧

纽曼思拥有超高的毛利率,其报告期综合毛利率分别达到73.0%、74.4%、75.2%和71.9%;核心产品藻油DHA的毛利率更是表现抢眼,毛利率分别高达74.9%、76.0%、76.0%和73.3%。

纽曼思2007年开始销售及分销DHA产品,所售营养品定位为优质营养品,针对怀孕及产后妇女、婴幼儿等消费者,公司将藻油产品的建议零售价定为每颗DHA将在4元以上。

然而,尽管过去纽曼思在毛利率方面取得了显著成绩,但2024年上半年的数据却显示出一定的下滑趋势。公司2024年上半年毛利率同比下滑了3.9个百分点,藻油DHA产品毛利率同比下滑了3.4个百分点。平均售价方面,藻油DHA从去年同期238.1元/件下降至231.9元/件。在此背景下,公司收入也受到了影响,同比下滑11.61%。

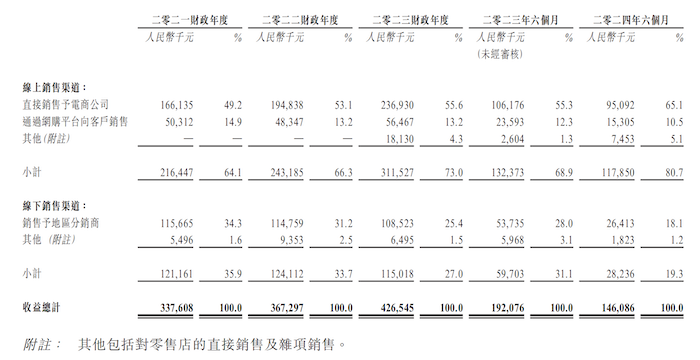

图片来源:招股书 招股书显示,纽曼思的线上销售渠道包括京东、天猫、唯品会,报告期各期分别向19家、18家、18家和13家电商公司销售产品。

作为一家品牌驱动型的公司,纽曼思报告期的营销开支也并不低,公司收入分别为3.38亿元、3.67亿元、4.27亿元和1.46亿元,其销售及分销开支分别达到6380.8万元、7900.2万元、1.03亿元和4808.3万元,具体包括促销开支,对地区分销商的补偿、员工成本、平台管理服务费、送递开支及使用权资产折旧。

值得注意的是,纽曼思向电商公司购买品牌营销及推广产品,旨在在网购平台推广公司的产品,报告期产生开支分别约为1260万元、2140万元、3380万元2160万元,分别占公司的总推广开支的约49.3%、68.7%、67.9%及67.2%。

纽曼思所处的市场竞争激烈。根据弗若斯特沙利文的报告,当前中国母婴藻油DHA行业大约有100家企业参与,到2023年,就零售价值而言,中国国内品牌中,采用海外供应商提供的藻油DHA原料生产的母婴藻油DHA产品市场被视为一个集中市场,纽曼思在这一市场中与大约35家企业展开竞争。

至于中国的母婴益生菌市场,则约有120家企业参与竞争,但真正具有规模的企业数量有限。随着竞争日益加剧,越来越多的公司涌入该市场,同时市场上存在着大量在规模、专业化和财务资源方面各不相同的参与者,因此该市场相对较为分散。

试图进军羊奶行业失败

或是为了分散对单一产品及供应商的重度依赖以及市场竞争压力加大的行业现状,纽曼思将一度目光投向了羊奶产品领域。

公司曾在2019年递交的招股书表示,募集资金部分将用于寻求对澳大利亚或新西兰羊奶产品公司进行策略性收购机会。策略性收购完成后,该羊奶产品目前预计将以潜在目标公司的原有海外品牌连同现有的纽曼思品牌保健品一起销售。

2021年12月,纽曼思与奶粉企业澳优集团签订协议。2022年和2023年,纽曼思从澳优集团采购了五种源自澳大利亚和新西兰的奶粉产品,采购量分别对应40.7万件、31.8万件。然而,这些奶粉产品的市场表现并不理想。2022年,仅销售了约1.8万件;到了2023年,销售量进一步下滑至约1.1万件。

由于销售不佳,纽曼思在财务上受到了显著影响。公司2022年确认了约1770万元的奶粉产品撇减,并为此类产品存货的亏损拨备了约2070万元。2023年情况并未好转,公司再次确认了约2080万元的撇减,并增加了存货亏损拨备至约3590万元。

还需指出的是,2022年4月澳优集团曾被国家市场监督管理总局罚款960余万元,原因系其旗下2020年2月生产的一批1段配方被发现含有香兰素,违反中国国家食品安全标准。纽曼思表示,公司向澳优集团购买的1段配方不是被发现含有香兰素的批次。

2023年10月,纽曼思与澳优集团达成协议,终止公司与澳优集团就奶粉产品订立的所有协议。纽曼思表示,鉴于公司与澳优集团的采购承诺,加上奶粉产品销量偏低,2022年纽曼思确认销售奶粉产品产生的非经常性资产附带亏损约8150万元。

报告期各期,纽曼思的净利润分别为1.20亿元、8752.2万元、1.59亿元、4528.1万元。上述影响下,2022年,纽曼思的净利润也同比下滑了大约27%。