中基协近日公布了2024年三季度各项资管业务月均规模数据,券商资管私募月均规模前二十强出炉。

截至三季度末,前二十强券商资管私募月均规模合计4.21万亿元,环比微降0.74%。

数据来源:中基协、界面新闻整理

中信证券资管稳居“一哥”,三季度私募月均规模7591.78亿元,环比增长4.3亿元,也是券商资管中唯一私募月均管理规模过5000亿元机构。

国泰君安资管蝉联第二,私募资管月均规模即将迈入4000亿元,较二季度末增长46.69亿元至3944.54亿元,也是头部前五当中,唯二实现月均规模增长的券商资管。

中银证券、中信建投证券和光证资管私募月均规模仍在3000亿元以上,但均较二季度“缩水”。其中,中信建投证券私募月均规模环比下滑317.03亿元,在三季度有数据统计的券商资管中月均规模下降最为严重。

此外,第六位的中金公司私募月均规模单季度增长269.85亿元至2909.47亿元,为三季度月均规模增加最多的机构。

相比于二季度头部前20强私募月均规模“普涨”的现象,三季度,20家机构月均规模上出现明显分化:11家机构月均规模现增长,9家出现下滑。

其中,头部前10位次几乎未变动,仅招商资管和平安证券位次对调,三季度末排名分列第9和10名,但二者私募月均私募规模均较二季度末实现增长。

第11至20名位次“洗牌”较大,财通资管、国金资管、国联资管位次分别较二季度末提升1位、3位和1位,但仅国金资管和国联资管私募月均规模实现增长;安信资管、国信资管和中泰资管名次及月均规模均出现下滑。

此外,华安资管首次跻身前20强名单,银河金汇资管发生“掉队”。

对于三季度以来券商私募月均规模的变化情况,

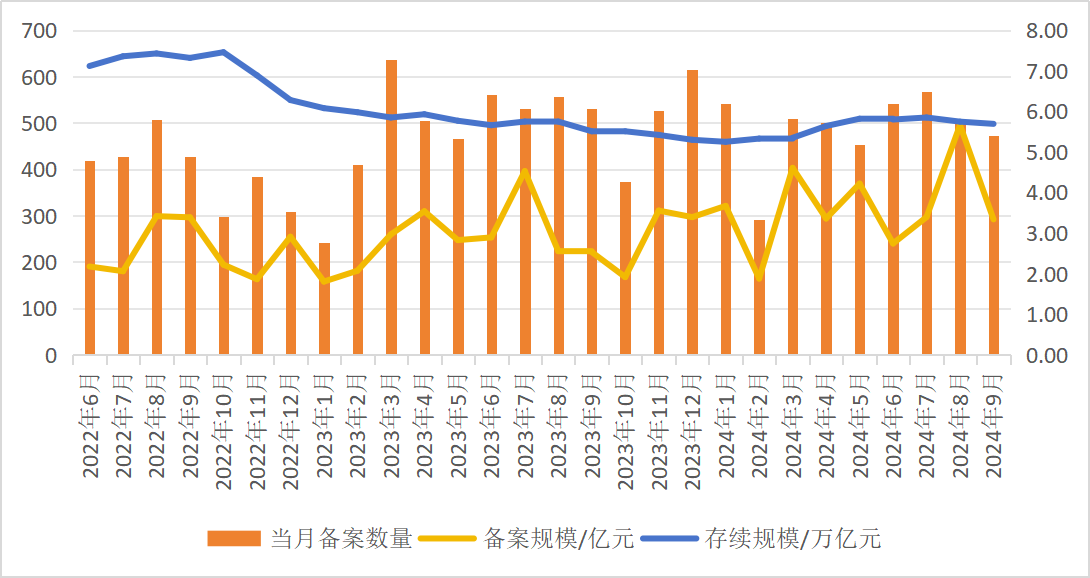

来自中基协的数据也显示,全行业券商及资管子公司私募资管规模自7月达到5.85万亿元年内高点后开始滑落,至9月末时合计规模下降至5.69万亿元,较2024年6月末减少1.84%。

数据来源:中基协、界面新闻整理

其中,8月券商及资管子公司私募资管业务备案507只产品,单月备案规模495.58亿元;9月,备案量下滑至473只产品,单月备案规模292.07亿元。

“9月政治局会议前,债市继续走牛,但债市收益率长期走低,一定程度上压制了券商资管代销类产品的发行,后续券商私募资管单月备案规模均值或仍将维持在300亿元左右。”华南一券商资管部副总向

“三季度权益市场行情直到9月末才实现反转,前期上证指数也一度下滑至2689.70点,市场交投情绪低迷下,券商各板块业务均有承压。”沪上一券商资管分析师分析,“不过,10月以来,权益市场迎来全面反弹,券商资管业务在此基础上仍有继续增长的潜力。”

国金证券近期研报分析,年初以来,依靠固收和指数产品规模的增长,券商资管业务相较其他类业务韧性更强。上市券商前三季度合计资管收入339亿元,同比下降2%。9月下旬以来,权益类产品规模在净值修复下快速提升。

截至2024年9月末,券商资管私募规模达到5.7万亿元,较年初增长7%,非货公募规模19万亿元,较年初增长16%,其中权益类基金规模自2022年3月后再次回到8万亿规模,较年初增长18%。