提交科创板IPO上市申请两年有余,深圳飞骧科技股份有限公司(简称“飞骧科技”)“放弃”了。10月14日,因飞骧科技及其保荐人撤回发行上市申请,上交所终止其发行上市审核。

飞骧科技于2022年10月10日提交的上交所科创板上市申请材料获受理,于2023年4月、2024年6月及2024年8月先后披露审核问询函回复。该公司拟发行不超过13417.5917万股股份,预计募资15.22亿元,主要用于射频前端器件及模组的升级与产业化项目、全集成射频前端模组研发及产业化项目、研发中心建设项目、补充流动资金。

业绩“逆市”大涨

飞骧科技处于射频前端芯片行业,公司主要产品包括射频功率放大器(PA)产品、射频开关及射频前端模组产品等,下游应用以智能手机等移动智能终端为主。

根据国际数据公司(IDC)数据,全球智能手机2019-2023年的出货量分别为13.71亿部、12.92亿部、13.55亿部、12.1亿部、11.7亿部。其中,2022年、2023年全球智能手机出货量屡创新低,分别同比下降11.3%、3.2%。2019年-2023年全球5G手机出货量分别约为0.16亿台、2.4亿台、5.49亿台、7亿台和7.5亿台。

在下游市场增长放缓的背景下,飞骧科技业绩却逆市增长。结合招股说明书及公司问询函回复材料,2019年至2023年,该公司实现营业收入分别是1.16亿元、3.65亿元、9.16亿元、10.22亿元、17.17亿元,归母净利润分别是-1.2亿元、-1.75亿元、-3.41亿元、-3.62亿元、-1.93亿元,其中2023年亏损较2022年缩窄46.55%,这五年累计亏损额约为11.91亿元。

此外,飞骧科技回复审核问询函显示,该公司于2024年上半年预计扭亏为盈,实现营业收入11.31亿元,同比增长107.25%;实现归母净利润约为1328.02万元至1828.02万元,较上年同期-1.35亿元扭亏为盈。

飞骧科技解释,报告期内,公司亏损额持续扩大主要系由于4G产品毛利率水平较低且4G产品收入占比相对较高、为保持技术领先性持续进行较高的研发投入造成以研发费用为主的期间费用较高等以及存货跌价准备形成了较大金额的资产减值损失。

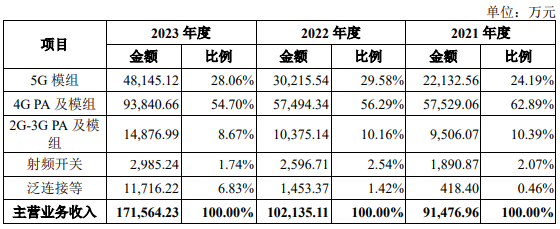

报告期内,4GPA及模组是公司最主要的产品类别之一。2019年至2023年,4GPA及模组销售收入分别为6319.20万元、2.64亿元、5.75亿元、5.75亿元、9.38亿元,占当期主营业务收入的比例分别为54.52%、72.38%、62.89%、56.29%、54.7%。

飞骧科技回复审核问询函透露,其5G产品收入占主营业务收入比例从报告期初的3.22%提高到2023年的28.06%。2020年至2023年,5G模组销售收入分别为1173.87万元、2.21亿元、3.02亿元、4.81亿元,占主营业务收入的比例分别为3.22%、24.19%、29.58%、28.06%。

近年来,飞骧科技研发投入占比波动下滑。2019年至2023年,该公司的研发投入分别是3757.92万元、7034.27万元、1.22亿元、1.71亿元和1.98亿元,占当期营业收入的比例为32.42%、19.29%、13.36%、16.74%、11.54%

另外,飞骧科技招股书称,其存货跌价准备计提比例整体高于同行业可比公司平均水平。2019年至2023年,该公司的存货账面价值分别为3163.30万元、1.46亿元、4.68亿元、3.85亿元和3.51亿元。报告期内,公司计提的存货跌价准备分别为3176.33万元、5029.18万元、8045.65万元、1.18亿元和1.02亿元,存货跌价准备计提比例分别是50.1%、25.63%、14.68%、23.47%、22.52%。

飞骧科技回复审核问询函称,公司因现阶段4G等产品毛利率水平较低、消费电子行业处于下行周期等相应计提了较大金额的存货跌价准备、由此形成较大金额的资产减值损失,2021年至2023年涉及金额分别为6797.22万元、12592.49万元、5677.09万元,系报告期内公司亏损的原因之一。

2019年至2023年,飞骧科技主营业务毛利率分别为4.99%、2.74%、3.19%、13.37%和14.07%。2024年上半年,公司综合毛利率由2023年的14.13%提升至2024年上半年的18%-20%。

飞骧科技解释称,目前4G产品市场规模趋于稳定、毛利率处于较低水平,公司主营业务毛利率的改善主要依赖于5G产品、泛连接等产品的销售增长。2021年至2023年,公司4G产品毛利率分别为-7.15%、3.59%和5.07%,公司5G模组毛利率分别为28.14%、30.29%和22.19%。

不过,相对于唯捷创芯、康希通信等同行公司及其均值,飞骧科技的4G产品毛利率仍较低。飞骧科技称,国产替代窗口期给行业带来了阶段性竞争,公司对于部分大客户给予策略性定价。2019年至2023年,4GPA及模组的单价分别为1.63元/颗、1.94元/颗、2.03元/颗、2.07元/颗、1.89元/颗;2020至2023年,公司5G模组产品的单价分别为4.8元/颗、3.53元/颗、3.86元/颗、3.02元/颗。

经销商信用账期远超同行

界面新闻调研发现,飞骧科技近年来的业绩或存“蹊跷”。

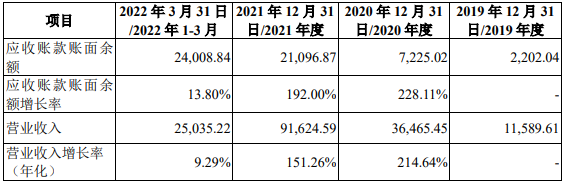

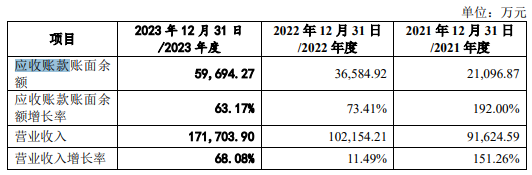

2019年至2023年,该公司应收账款账面余额分别为2202.04万元、7225.02万元、2.11亿元、3.66亿元、5.97亿元,占其当期营业收入比重分别是19%、19.81%、23.03%、35.81%、34.77%。该公司2020年至2023年的应收账款账面余额增长率分别是228.11%、192%、73.41%、63.17%,其中2020年至2022年的应收账款的增速快于其营业收入增速。

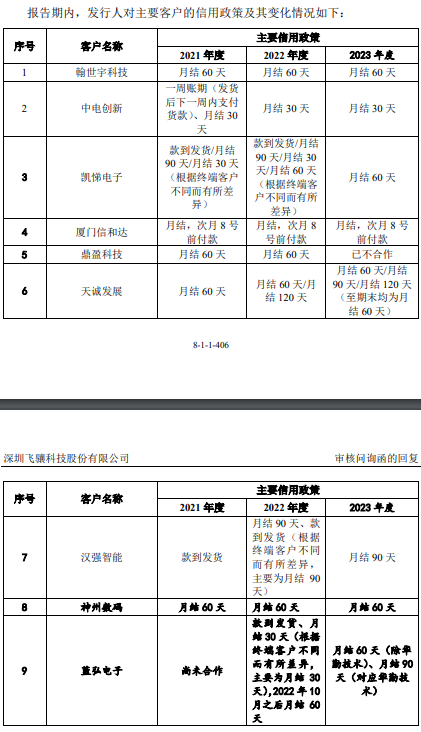

飞骧科技解释,公司自2020年以来进入业务快速发展期,并给予部分客户一定的信用期,应收账款随业务规模的增长而增长。报告期内,公司根据客户的资信情况、交易规模等给予不同的信用政策,主要为月结90天、月结60天、月结30天、款到发货等。

界面新闻了解到,飞骧科技所在的半导体芯片行业普遍采取经销为主的销售模式,2019年至2023年,公司经销模式的销售收入占当期主营业务收入的比例分别为97.98%、95.65%、97.7%、96.39%和93.23%。

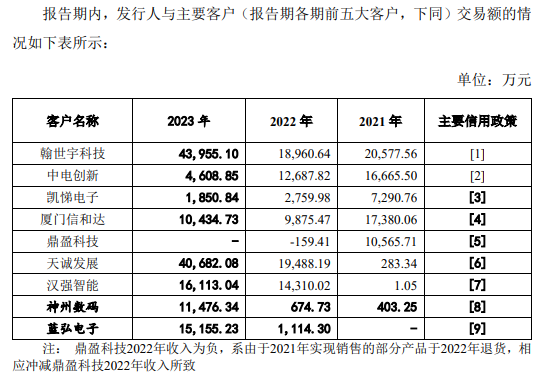

2019年至2023年,该公司向前五名客户的销售收入分别为1.02亿元、2.98亿元、7.25亿元、7.53亿元和12.74亿元,占当期营业收入的比例分别为88.09%、81.6%、79.1%、73.73%和74.19%,这五大客户主要是其经销商。

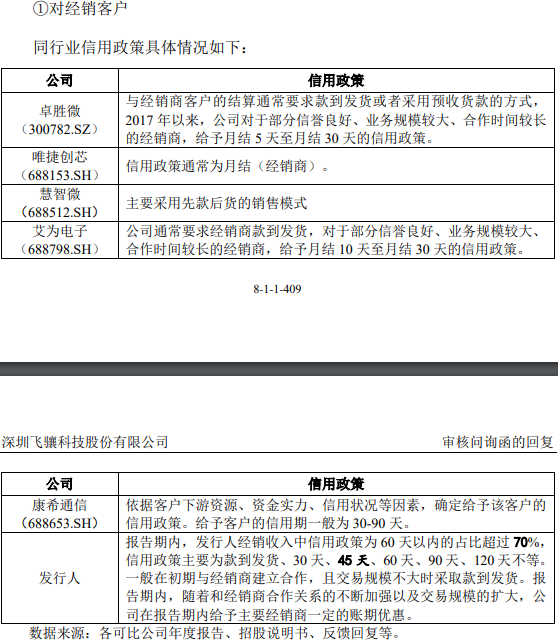

飞骧科技披露,报告期内,其经销收入中信用政策为60天以内的占比超过70%,信用政策主要为款到发货、30天、45天、60天、90天、120天不等。

而同行业可比公司针对经销商客户的信用账期一般不会超过30天。飞骧科技在回复审核问询函时提供同行业公司的信息显示,卓胜微的经销商信用政策是无账期,即款到发货或者采用预收货款方式,对部分信誉良好、业务规模较大、合作时间较长的经销商才会给予月结5天至月结30天的账期。而唯捷创芯与经销商的信用政策是月结,慧智微的经销商信用政策是无账期,也是采用先款后货模式。艾为电子的经销商政策是也是款到发货的无账期方式,对于部分信誉良好、业务规模较大、合作时间较长的经销商,给予月结10天至月结30天的账期。

有业内人士对界面新闻指出,半导体行业厂商不采用直销而采用经销商模式,并愿意为此支付费用的主要原因之一是通过经销商可以快速回款,避免账期风险;“这种账期很短,现货为主”。该人士还透露,行业厂商针对一些终端直销客户的信用账期会更长一些。

显然,相对于同行业公司,飞骧科技给其经销商客户的信用期更长。其中,飞骧科技给其经销商大客户天诚发展的信用期更一度达到120天。

据披露,2021年-2023年,天诚发展与飞骧科技发生交易金额分别为283.34万元、1.95亿元及4.07亿元,2022年、2023年其为飞骧科技第一、第二大客户。双方于2022年5月协商一致将信用期变更为120天,并于2023年逐步恢复为2021年的60天。

飞骧科技解释称,天诚发展对应主要终端客户为闻泰科技、龙旗科技;2022年,闻泰科技推荐经销商的变更及闻泰科技对公司产品需求增加,公司与天诚发展交易额快速增长。针对天诚发展的信用期较长主要系经销商在对闻泰科技出货量快速增长的情况下出于垫资压力向公司提出延长信用期的申请。飞骧科技经综合评估和终端客户的持续合作、消费电子市场整体下行压力较大等,同意延长信用期。因此,该公司表示,对于天诚发展不存在主动放宽信用政策刺激销售的情形。

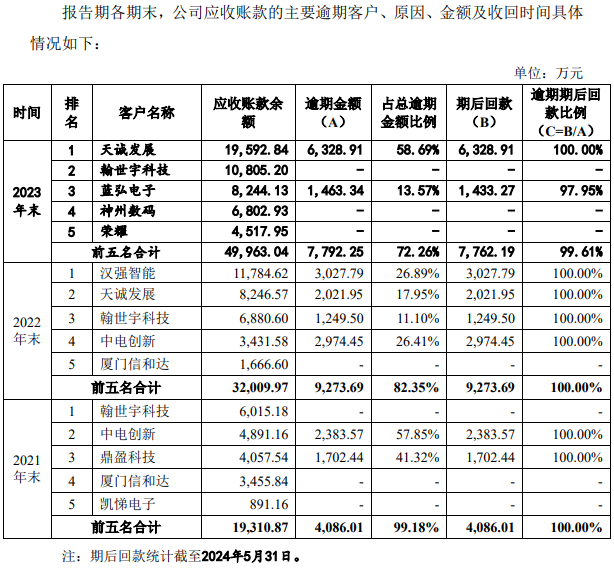

飞骧科技否认存在经销商囤货情形。然而,从飞骧科技披露材料显示,2023年,经销商期末库存中天诚发展占比较高;取得进销存的主要经销商期末库存期后销售整体比例为94.11%,期后销售比例较高。截至2023年4月30日,天诚发展2022年期末库存期后销售比例为99.97%。天诚发展2023年末库存较2022年末上升76.33%,截至2024年4月30日其2023年末库存销售99%以上。

有业内人士对界面新闻称,飞骧科技混淆了直销客户和经销商的差别,给直销客户长账期是行业惯例,而给经销商长账期不是行业惯例;“飞骧科技超过93%收入来自经销商,用行业给直销客户的信用政策来对标自己给经销商的信用政策是在误导”。

另有资深审计从业人士对界面新闻指出,通过调整经销商的信用账期就可以调节相关经营业绩数据,“相当于把货压给下游,看着卖出去了货,但实际没有收到钱,这就产生了大量应收账款,最后结果可能是应收账款的坏账增加”。

据飞骧科技招股书显示,2019年、2020年,公司计提的坏账准备分别为122.06万元、144.5万元。另据该公司回复审核问询函材料,2021年至2023年其逾期账款分别为4119.93万元、1.13亿元和1.08亿元,逾期账款占各期销售收入比例分别为4.5%、11.02%和6.28%。

另需关注的是,2019年至2023年,飞骧科技经营活动现金流量净额分别为-7247.98万元、-2.85亿元、-6.51亿元、-2.39亿元和-3644.38万元。公司2022年3月(首次申报基准日)之前完成多轮融资,并于报告期内取得多笔银行借款。2019年至2023年,该公司筹资活动产生的现金流量净额分别为8984.35万元、4.13亿、10.37亿元、3.19亿元和1521.89万元。

飞骧科技称,预计到2025年营运资金缺口累计金额10.4亿元。截至2023年12月31日,公司账面货币资金近3.6亿元,除货币资金之外的应收货款及其他速动资产约6.9亿元。截至2023年12月31日,公司尚未使用的银行借款额度5.9亿元。