文丨文晶(某高校研究员)

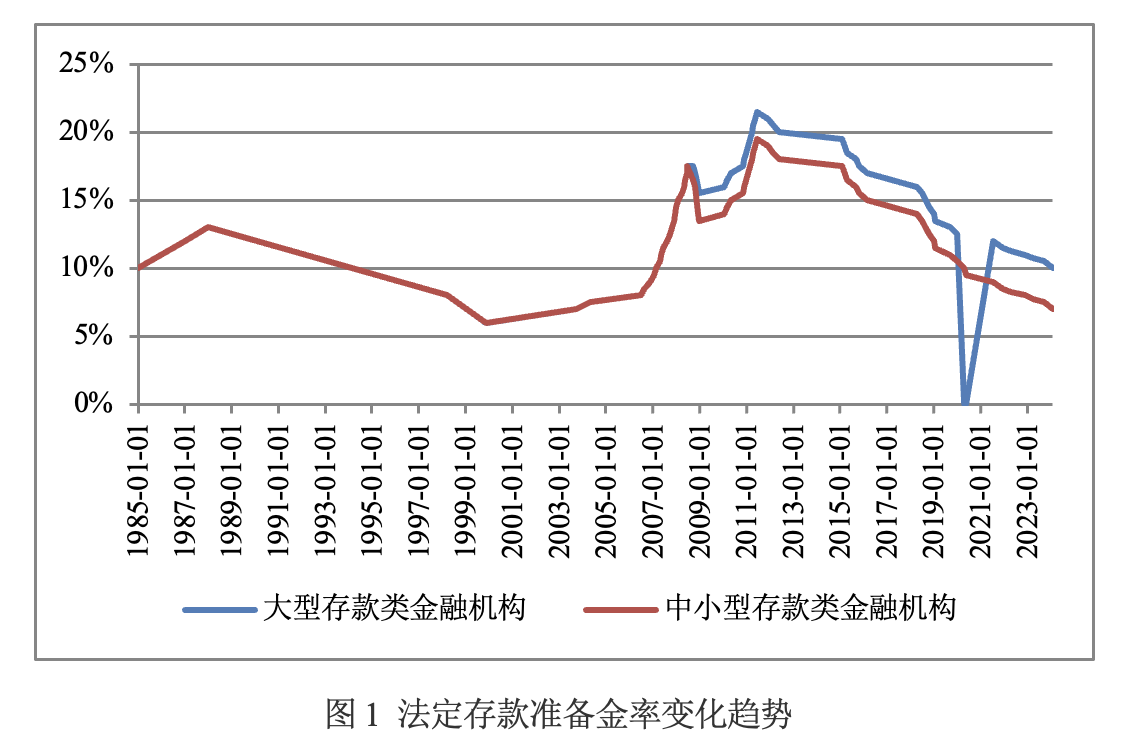

2011年以来,中国人民银行(以下简称“央行”)持续下调法定存款准备金率(见图1)。截至2024年8月末,商业银行平均法定存款准备金率约为7%,接近1999-2002年间6%的最低水平。其中,大型银行平均法定存款准备金率为8.5%,中型银行平均法定存款准备金率为6.5%,小型银行平均法定存款准备金率为5%。考虑到当前经济仍面临一定压力,未来继续下调法定存款准备金率势在必行。2024年9月5日,央行货币政策司司长邹澜表示,“目前金融机构的平均法定存款准备金率大约为7%,还有一定的空间”。如果继续下调法定存款准备金率,还有多少下调空间?能否降低至零?这是本文要回答的问题。

一、发达经济体存款准备金制度实践

20世纪80年代以后,绝大多数发达经济体央行逐渐降低甚至取消了存款准备金要求(见表1)。主要有三个原因:一是货币政策操作框架发生改变。由于监管放松以及金融创新的发展,货币供应量与经济增长之间的相关性趋于下降,发达经济体央行逐渐放弃将货币供应量作为货币政策的中介目标,货币政策框架开始采用“通胀目标制”,货币政策调控由数量型向价格型转型。在此背景下,存款准备金工具的作用大大降低,价格型工具开始成为货币政策调控的主要手段。

二是存款准备金制度的弊端逐渐显现。随着金融创新的发展,非银行金融机构发展十分迅速。由于存款准备金制度只适用于商业银行,强制商业银行缴纳存款准备金不仅提升了商业银行的资金成本,而且限制了其信用扩张能力,致使商业银行面临来自非银机构越来越大的竞争压力。

三是存款准备金制度的功能被替代。自1988年巴塞尔协议诞生以来,发达经济体开始逐渐广泛采用巴塞尔协议。由于巴塞尔协议规定的资本充足率通常高于发达经济体央行要求的法定存款准备金率,根据“短边规则”,就控制信贷投放而言,资本充足率要求已经覆盖了存款准备金制度的功能。由于满足资本充足率的要求需要根据风险计量资本,并且包含表外业务,资本充足率要求比相同水平下的存款准备金要求更能限制商业银行的信贷扩张。

此外,随着世界各国存款保险制度的逐步建立和发展,存款准备金制度金融稳定的职能也被替代,这也降低了保留存款准备金制度的需要。目前,发达经济体中仅欧洲央行和日本央行保留存款准备金制度,但法定存款准备金率也处于极低水平,并且也不再将存款准备金工具作为货币政策工具进行使用。

二、我国取消存款准备金要求难度较大

当前,法定存款准备金率已降至接近历史最低水平。客观来说,持续降低法定存款准备金率对于增加基础货币投放、降低实体经济融资成本有一定好处。然而,效仿发达经济体取消存款准备金要求不符合经济现实,主要有以下三个原因:

第一,维护金融稳定。通过存款准备金工具锁定商业银行的一部分存款,相当于为商业银行提供了保护,防止银行陷入流动性风险和偿债能力风险。虽然我国也在积极落实巴塞尔协议,但仍无法替代存款准备金制度的作用。

一是并非所有银行均严格落实巴塞尔协议。《商业银行资本管理办法》基于我国银行业务特点和风险特征将商业银行划分为三档。第一档商业银行全面对标巴塞尔协议III最新监管规则,而第二档商业银行和第三档商业银行则采用相对简化的资本监管规则。

二是巴塞尔协议并非万能良药。一方面,巴塞尔协议本身也存在缺陷,例如,资本监管仍存在顺周期效应等诸多问题。另一方面,20世纪90年代部分资本充足率高的银行依然出现倒闭,并且巴塞尔协议也未能防范2008年全球金融危机。

三是国内商业银行在信息披露、公司治理等方面仍存在不足。由于部分商业银行管理不够完善,真实资产状况可能跟数据存在偏差。即便是全面落实巴塞尔协议,部分商业银行真实风险状况仍不得而知。在差别存款准备金制度下,资本充足率越低的银行适用的法定存款准备金率越高正是这一思路的体现。存款准备金制度作为巴塞尔协议的一种补充,对于防范银行业风险仍有必要。

第二,控制货币乘数。考虑到我国间接融资占绝对主导地位,如果法定存款准备金率过低,货币乘数将较高,信贷的扩张和收缩过于剧烈,这会导致控制货币供给的能力下降,不利于宏观调控。虽然美国取消了存款准备金要求,但美国属于市场主导型金融结构,银行资产占金融行业资产的比重偏低,即便是取消存款准备金要求对信用扩张能力的影响也不大。我国情况与美国完全不同,信用扩张主要依赖于商业银行。虽然《商业银行资本管理办法》也能一定程度上限制商业银行的信用创造能力,但保有一定的法定存款准备金率对于辅助控制信用扩张能力仍有必要。

第三,控制中小型银行风险。目前我国银行业风险主要集中在中小型银行。央行定期对商业银行进行评级。评级结果按风险由低到高划分为11级。其中,评级结果1-5级为“绿区”,安全等级最高;6-7级为“黄区”,安全等级次之,但也仍位于安全边界内;评级结果8-D级为“红区”,表示机构处于高风险状态。2023年第二季度,央行对3992家参评银行评级结果显示,评级处于黄区和红区的银行资产分别为29.47万亿元和6.63万亿元,资产占比分别为7.63%和1.72%;家数分别为1724家和337家,家数占比分别为43.19%和8.44%。如果取消法定存款准备金率要求,处于“红区”的中小型银行风险势必将进一步加大,处于“黄区”的银行也将有部分银行滑落至“红区”。

三、法定存款准备金率加大实体经济负担存在误读

无论是主流经济学教材还是相关文献,一般认为存款准备金要求会造成无谓损失(deadweight loss)。法定存款准备金率越高,无谓损失越大。无谓损失包含三个方面:一是直接损失。由于法定存款准备金利率长期低于存款利率,商业银行存款准备金长期处于亏损状态。二是机会成本。如果没有存款准备金要求,商业银行将有更多的资金用于发放贷款或者投资。三是通胀税。法定存款准备金及其收益都会受到通货膨胀的稀释。

征收法定存款准备金产生的无谓损失将通过提高存贷款利率息差的方式传导至其他市场主体,可能传导给存款者,也可能传导给贷款者,也有可能是银行的股东。而无论传导至哪一方,都会导致市场主体利益受损。由于市场中资金供给方相对强势,而资金需求方相对弱势,法定存款准备金的成本可能多数由贷款者承担。法定存款准备金率越高,企业融资成本也将越高。企业融资成本上升后,可能会减少投资,给实体经济带来紧缩效应。

上述逻辑有一定道理,但也并非完全正确。中央银行通过征收法定存款准备金将产生铸币税,这个税收对应的就是无谓损失。铸币税并非是账面上的一笔收入,而是中央银行隐性的不引发额外通胀的货币化的增量空间。这个增量空间最终会通过量化宽松或者是结构性货币政策等工具支持实体经济。以央行为例,近年来央行使用结构性货币政策越来越多。截至2024年6月末,结构性货币政策工具余额为70318亿元。结构性货币政策工具利率明显低于市场利率,本质上就是央行在运用隐性的货币化空间反哺实体经济。

存款准备金制度是金融市场发展特定时期的阶段性的货币政策工具。未来随着市场化的持续推进、金融监管制度的不断完善以及直接融资市场的快速发展,亦可考虑效仿发达经济体取消存款准备金要求。然而,在当前间接融资仍占绝对主导地位的情况下,考虑到维持金融稳定等需要,维持5%左右的法定存款准备金率仍有必要。

(文章仅代表作者观点。责编邮箱:yanguihua@jiemian.com。)