市值突破千亿大关的功能饮料龙头东鹏饮料(605499.SH)披露了一份超预期的三季报业绩预告。

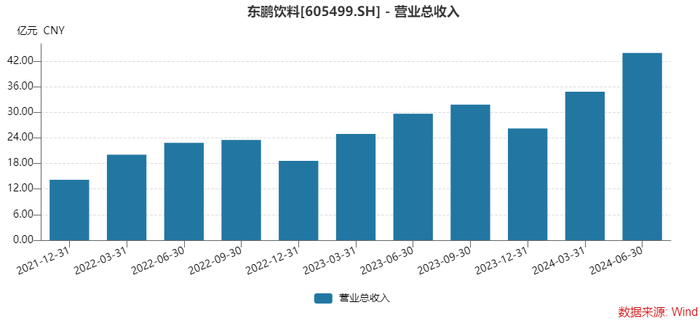

经初步测算,东鹏饮料预计2024年前三季度预计实现营业收入124.00亿元到127.20亿元,同比增长43.50%到47.21%;实现归母净利润在26.00亿元到27.30亿元之间,同比增幅为57.04%到64.89%。

这是东鹏饮料最好的一份三季报预告。净利润增速下限已高于上半年的整体增速(56.17%),且前三个季度盈利规模已超越了去年全年20亿元出头的水平。

扣非归母净利润增速更快,为25.50亿元至26.80亿元,同比增幅为69.76%到78.41%。

值得注意的是,第三季度营收创下历史新高的同时,归母净利润环比在下滑。这也意味着这一季的销售毛利率或不及二季度。

第三季度营业收入在45.27亿元至48.47亿元之间,已超过第二季度的43.91亿元。但第三季度归母净利润在8.7亿元至10亿元之间,虽为公司单季净利润次高,但不及第二季度的10.67亿元。这或许与三季度奥运营销费用增加及冰冻化陈列增加有关。

在业绩大增的利好之下,东鹏饮料10月10日股价高开震荡,全日上涨3.33%,收于217.00元/股,处于历史高位。本轮行情启动以来,公司股价已累积上涨约26%,最新市值1,128亿元。

不过东鹏饮料的减持压力不容小觑。

东鹏特饮占比首次低于九成

业绩增长主要有两大原因,销售的全国化和产品的多元化。

东鹏饮料长期严重依赖单一大单品东鹏特饮一直被市场所诟病,且公司在所处大本营的华南地区销售占比偏高也影响投资者信心。如今,这两大短板均成为东鹏饮料的增长点。

东鹏特饮长期占据着东鹏饮料营业收入超过九成的份额。为此,能量饮料、电解质饮料、茶饮料和咖啡饮品等,东鹏饮料持续在产品多元化方面努力,今年已有一定成效。

上半年,尽管东鹏特饮仍然是营收占比最大的产品,但营收占比首次降至九成以下。上半年东鹏饮料实现销售收入68.55亿元,营收占比由94.13%下降到87.19%。

不过市占率还在上升,据尼尔森IQ数据显示,2024年上半年,中国能量饮料市场销售额增长了7.4%,销售量同比增长10.5%。

其中,东鹏特饮销售额份额33.3%,比去年同期提升了4.2%;销售量份额46.3%,同比提升了5.5%。

第二增长曲线——电解质饮料“东鹏补水啦”被寄予厚望,今年旺季放量高增。

半年报中,“东鹏补水啦”首次在主营产品中单列出来。这一产品实现销售收入4.76亿元,营收占比由去年同期的2.29%提升至6.05%。

这是一款东鹏饮料在2023年初开始推出电解质饮料,属于时下流行的清淡型功能饮料,电解质水和维生素水等均属于这一类别。

“清淡型功能饮料市场是今年的新兴市场。新兴市场的发展速度超过原有市场。”在9月30日的业绩说明会上,东鹏饮料董事张磊如此表示。

尼尔斯IQ的数据显示,2024年上半年清淡型功能饮料市场的销售额同比增长了14.4%,销售量同比增长16.2%。

据张磊介绍,东鹏补水啦是公司在电解质饮料领域的成功尝试,经过市场时机、渠道销售优势以及东鹏品牌背书等多因素之下,迅速成长。

“随着市场认可度的不断提升,东鹏补水啦在公司产品中扮演的角色越来越重要。”张磊称,“作为电解质饮料的新军,未来我们期待东鹏补水能成为推动公司业绩增长的新引擎。”

华泰证券认为,第二曲线“补水啦”电解质水注入增长新动能,渠道补货积极、网点快速扩张,全年10亿销售目标有望超额达成。

此外,上半年其他饮料实现销售收入5.3亿元,占比由3.58%提升至6.76%。

“公司的产品结构在不断优化,减轻了我们对核心大单品和东鹏特饮的依赖。同时其他新产品也逐步成为公司新的收入增长点。”张磊表示。

张磊还称,公司研发部门还在积极储备其他健康功效饮品。

广东地区占比已低于三成

全国化方面,东鹏饮料也有一定进展,不只如此,公司还萌生出全球化发展的意图。

东鹏饮料发源于广东地区,因此这一地区向来营收占比较高,但近年在逐年下降。

上半年,东鹏饮料广东地区实现收入21.14亿元,同比增长13.79%,收入占比由34.07%下降至26.90%。

其他地区的增速远高于广东地区。上半年广东以外地区实现收入46.98亿元,同比增长57.02%,占比由54.84%提升至59.75%。

“这表明公司在广东以外地区的发展更加迅速,全国化战略确实取得了成效。”张磊表示,他还称,东鹏饮料目前已经实现全国范围内的深度覆盖与全国市场的初步拓展。据其透露,公司在传统渠道拥有近3000家经销商,超过360万的终端活跃网点。

东鹏饮料还在加大薄弱地区的产能布局。

截至目前,东鹏饮料已经投产了九大生产基地,两大生产基地在建中,分别为天津和昆明基地,另外,中山生产基地正在筹备中。

“通过在关键区域建立的九大生产基地,我们加强了对国内市场的进一步覆盖,降低了物流成本。”张磊称,特别是天津基地的建设推进将满足北方市场需求,昆明基地的规划体现了对西南区域市场,甚至是东南亚市场前瞻性的准备。

从昆明基地的布局可见,东鹏饮料已计划走国际化路线。

据了解,在海外市场,东鹏饮料通过与海外贸易商和国内贸易商的合作,已经进入越南、马来西亚、新加坡、美国等23个国家和地区。

市值创新高后减持压力仍存

主营业务在向上,但东鹏饮料股价走势面临的最大问题是来自重要股东的减持。

二级市场上,东鹏饮料一直走势坚挺,却远不及每年高速增长的业绩,其原因便是减持这只拦路虎。

据界面新闻统计,在过去的两年里,东鹏饮料遭遇来自原始股东的减持,天津君正创业投资合伙企业(有限合伙)(下称君正投资)套现37.93亿元,13位股东及董监高套现13.69亿元,合计套现超过51亿元。

本轮A股行情启动以来,东鹏饮料股价趁机突破历史高位,公司最新市值已迈过1000亿元大关。

君正投资依然有计划在后续一年内减持东鹏饮料股份,且其持股比例已低于5%,不需要再提前披露减持计划。这也给公司股价走势蒙上一层阴影。

此外,2021年上市的东鹏饮料,其实控人家族所持股份已于2024年5月27日解禁。董事长林木勤及林木港、林戴钦三人持股数量2.41亿股,占总股本比例多达60.18%。截至目前,这三位暂未提出减持意向。若实控人家族有意减持,那对二级市场的冲击则更为凶猛。

对东鹏饮料还需要特别关注之处在于,公司的“存贷双高”现象。

截至2024年上半年末,东鹏饮料货币资金及交易性金融资产合计高达91.12亿元,较去年末增加了约18亿元,较前年末的21.58亿元增加了近70亿元。

蹊跷的是,在货币资金大幅上升的同时,公司短期借款也在激增。截至上半年末短期借款高达56.91亿元,较去年末大幅增加26.95亿元,增幅约90%。

三季报业绩预告披露后,国泰君安证券上调了东鹏饮料目标价,由206.78元/股上调至249.5元/股。其认为,这一业绩超预期,公司通过加快全国化布局的推进以及精细化渠道管理+冰冻化陈列加大提升单点售力,从而实现了市场份额的加速提升,再加上引领电解质水行业的扩容,因此公司业绩超市场预期。